最有効使用はマンション!!

広大地は、昨年(H29年)12月31日をもって終わりましたが、広大地による相続税還付はこれからも活用できます。

本件土地の最有効使用は、戸建住宅分譲用地でありその場合道路の負担が生じるので広大地であるというが、本件土地の最有効使用はマンションのため広大地の評価の適用はないとした事例

(東裁(諸)平18第251 平成19年5月23日裁決)

1.本件土地の概要

(1)本件甲土地

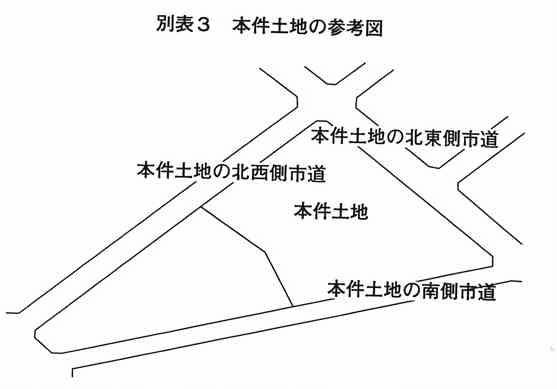

本件甲土地は、地積2,048.90㎡の土地で、北西側幅員約6mの市道、北東側幅員約8mの市道、ほぼ南側幅員 8mの市道に接面する台形状の宅地である。

8mの市道に接面する台形状の宅地である。

本件相続開始日において、本件被相続人所有の建物4棟(すべて自用家屋)の敷地として一体利用されていた。

本件甲土地の属する用途地域は、第一種住居地域(建ぺい率60%、容積率200%)である。

また、駅からは210mに位置する。本件甲土地の所在する地域は、戸建住宅や共同住宅が建ち並ぶ中にマンションが混在し、駐車場などの空閑地も多く見られる地域である。

2.争点

本件甲土地の相続税評価額の算定に当たり、広大地の評価を適用できるか否か。

3.請求人らの主張

(イ)評価基本通達24-4に定める広大地に該当するか否かは、まず近隣住宅の敷地面積に比べ相当広い土地であるかどうかにより判定されるところ、本件甲土地は、平成14年当時の住宅地図からすると、明らかに近隣住宅の敷地面積に比べて相当に広い土地である。

そして、本件甲土地の最有効使用の方法が戸建住宅分譲用地か中高層の共同住宅等の敷地(いわゆるマンション敷地)か否かの判断は、周辺地域の標準的使用の状況によるものと解されるところ、本件相続開始日における本件甲土地の周辺地域の状況は、平成14年当時の住宅地図でも判断できるように、戸建住宅及び月極駐車場としての利用が大半を占めている。

また、都市計画法における用途地域は、その地域内の住宅環境の実現を目指すための地域区分であるところ、本件甲土地は、第一種住居地域に所在し、現に、本件甲土地の所在する地域は、戸建住宅が多い住宅環境を形成している。

加えて、平成14年当時の景況から判断して、マンション建設が活発であったとは認め難い。

(ロ)上記の通り、本件甲土地は近隣住宅の敷地面積に比べて広い土地であり、また、本件甲土地の最有効使用の方法は戸建住宅分譲用地であると認められるところ、請求人らが作成した土地利用計画図(本件甲土地を戸建住宅分譲用地として開発した場合の経済的に最も合理的な土地利用計画図)によれば、本件甲土地には、公共公益施設用地の負担が認められた。

そうすると、本件土地は、評価基本通達24-4に定める広大地に該当するから、本件甲土地の相続税評価額(評価基本通達に基づき評価した価額を言う。以下同じ。)の算定に当たっては、広大地の評価を適用して評価するべきである。

したがって、本件甲土地の相続税評価額は、請求人らが別表5の通りに算定した(公共公益的施設用地の面積については、請求人らが作成した上記の土地利用計画図に基づき算定した。)292.648.484円とするべきである。

4.原処分庁の主張

本件甲土地の最有効使用の方法は、

①本件甲土地の所在する地域には複数のマンションが建築されていること、

②本件甲土地が所在する■■■周辺の土地はマンション建築が可能な地域にあること及び

③不動産鑑定士は本件甲土地の開発を想定した場合の最有効使用の方法はマンション敷地である旨申述していることから、マンション敷地であると認められる。

そうすると、本件甲土地の相続税評価額の算定に当たっては、広大地の評価は適用できない。

したがって、本件甲土地の相続税評価額は、原処分庁が別表7のとおり算定した322.560.375円とするべきである。

5.審判所の判断

(1)当てはめ

A.本件甲土地所在地域は、■■■北口から徒歩圏内にあり、交通接近性に優れた道路付けが良い住宅地域で、戸建住宅や共同住宅が建ち並ぶ中にマンションが混在し、駐車場などの空閑地も多く見られる状況にある。

このような状況にある本件甲土地所在地域において、地積が1000㎡以上の土地については、平成元年から本件相続開始日までの間,すべてマンション敷地として開発されており、戸建住宅分譲地の開発は行われていないことからすると、本件甲土地所在地域に所在する地積が1000㎡以上の土地は、マンション開発に適した土地であると認められる。

また、本件甲土地の現況等によれば、本件甲土地をマンション敷地として開発することに特段の支障をきたす状況はみられず、むしろ、本件甲土地は、接面する道路の幅員及びその道路に接面する長さ、形状並びに規模において優れた点を有しており、マンション開発に適した土地であると認められる。

そして、本件甲土地については上記のとおりに認められることに加え、■■■が本件甲土地の最有効使用の方法はマンション敷地である旨申述していることを併せ考えた場合、本件甲土地の最有効使用の方法は、マンション敷地であると認めるのが相当である。

そうすると、本件甲土地の最有効使用の方法はマンション敷地であると認められ、本件甲土地の形状及び接面する道路の状況等から道路、公園等の公共公益的施設用地の地積が生じないことからすると、本件甲土地の相続税評価額の算定に当たっては、広大地の評価の適用はなく、奥行価格補正率を適用して評価するのが相当である。

B この点に関し、請求人らは、本件甲土地の最有効使用の方法は戸建住宅分譲用地であり、その場合に公共公益的施設用地の負担が認められるから、本件甲土地の相続税評価額の算定に当たっては広大地の評価を適用するべきである旨主張するが、上記Aのとおり、本件甲土地の相続税評価額の算定に当たり広大地の評価の適用はないから、この点に関する請求人らの主張には理由がない。

(2)本件甲土地の相続税評価額について

本件甲土地の相続税評価額の算定にあたっては、上記のとおり、広大地の評価の適用はなく、また、上記のとおり、側方路線影響加算額については接道あん分により調節をすることが相当であるから、これらに基づき当審判所が本件甲土地の相続税評価額を算定すると、別表9のとおり、317.811.025円となる。

以上

関連ページ:地積規模の大きな宅地の評価(https://erea-office.com/appraisal/new_koudaichi/)