市街化調整区域内の宅地の評価

市街化調整区域内の宅地の評価についての裁決事例がありましたので掲載します。

広大地は、昨年(H29年)12月31日をもって終わりましたが、広大地による相続税還付はこれからも活用できます。

市街化調整区域内の宅地は、鑑定評価による時価とするべきか、又は、広大地を適用して時価を求めるべきかが争われた事例

(東裁(諸)平19第85号 平成19年12月14日裁決)

1.本件土地の概要

本件土地は、幅員約31mの本件県道に接面する宅地で、市街化調整区域に所在する。

本件相続開始日において、被相続人の居住の用に供されていた土地で、その地積は1208.21㎡である。

倍率地域に所在する。

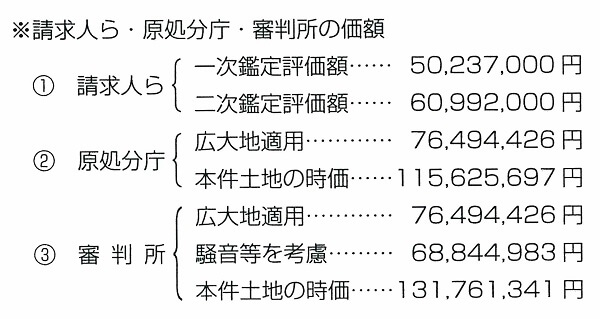

請求人らは、本件申告及び本件修正申告において、本件土地の価額を本件1次鑑定評価額50,237,000円とした。

2.争点

市街化調整区域の土地は、鑑定評価による時価か、それとも財産評価基本通達に基づく価格(広大地)によるべきか。

3.請求人らの主張

原処分庁は、次の理由により違法であるからその全部を取り消すべきである。

イ

① 本件土地における相続税法第22条の時価は、本件一次鑑定評価額50,237,000円であり、原処分庁が算定した本件土地の評価基本通達に基づく価額76,494,426円(原処分庁評価額)は著しく時価を上回った妥当性に欠けるものである。

② したがって、本件土地は評価基本通達等に基づき評価した価額(以下相続税評価額)が時価を上回っている特別な事情があるから、相続税の課税価格に算入すべき本件土地の価額は、相続税評価額によらず本件1次鑑定評価額(50,237,000円)によるべきである。

ロ 本件土地は、市街化調整区域に存するため、開発を行う場合、都市計画法第29条に規定する開発許可を要するところ、本件相続開始日において本件土地の開発行為に係る具体的計画及び資料も存在しないことから、本件相続開始日において開発行為が許可されるか不明である。このため、本件1次鑑定書では、本件土地の最有効使用は、開発行為が不可能であるとの前提により資材置場、菜園等を想定した。

ハ 本件土地の価額は、本件1次鑑定評価額によるべきであるが、仮に、開発行為が可能であるとした場合の本件土地の時価は、本件2次鑑定評価額60,992,000円であり、原処分庁評価額は、本件2次鑑定評価額と比しても著しく時価を上回った妥当性に欠けるものである。

3.原処分庁の主張

原処分は、次の理由により適法であるから、審査請求を棄却するとの裁決を決める。

イ 本件土地における開発行為は可能であり、また、近隣地域及び同一需給圏内の用途的に類似すると認められる取引事例において開発許可を受けている土地が存在することから、本件土地の最有効使用の判定に当たっては、開発行為が可能な宅地を前提とすべきである。

したがって、本件1次鑑定書は、誤った前提条件に基づいていることから、本件1次鑑定評価額は、本件相続開始日における本件土地の適正な時価を反映しているとは認められない。

ロ 本件2次鑑定書は、採用した取引事例及び取引事例と本件土地の比較をするための補正率並びに開発法による価格が相当とは認められないことから、本件2次鑑定評価額は、本件相続開始日における本件土地の適正な時価を反映しているとは認められない。

ハ 原処分庁評価額は、別表4のとおり76,494,426円であるところ、本件土地の時価は、別表5のとおり、本件土地の類似地域に存し、本件土地と類似すると想定される4件の取引事例の価格と■■■に係る基準地の標準価格とを基に算定した1㎡当たり95,700円、総額115,625,697円と認められる。

したがって、本件土地の相続税評価額は、本件相続開始日における本件土地の時価を上回っていないから、本件土地について、相続税評価額によらないことが是認されるような特別な事情があるとは認められない。

4.審判所の判断

(3)本件土地の相続税評価額

イ 開発行為の可否

■■■は、市街化調整区域内における開発行為について、都市計画法第34条第10号ロの規定に基づき審査会提案基準を定めており、上記の答述内容からすれば、当該基準に基づき開発行為の許可に係る審査を行っている事実が認められる。

そして、市街化調整区域に指定された時点で宅地であり、引き続き宅地である土地については、審査会提案基準第■号により特例措置を定めており、その要件は別紙のとおりである。

これを本件土地についてみると、本件土地は、上記のとおり市街化調整区域に所在することから、開発行為を行う場合には上記のとおり■■■の許可が必要である。

また、本件土地の登記地目は、本件土地の所在する地域が市街化調整区域に指定された■■■以前から宅地であり、本件相続開始日においても登記地目が宅地であることから、審査会提案基準第■号の適用対象に該当し、上記の答述内容からすると、同基準の立地基準にも該当すると認められる。

そうすると、上記の答述内容のとおり、本件土地の開発行為に係る開発計画が、審査会提案基準第■号の施設基準及び敷地規模基準を満たすものであれば、本件土地に係る開発行為は許可されるものと認められる。

ロ 相続税評価額の算定

原処分庁は、本件土地の相続税評価額を別表4のとおり、時点修正した本件固定資産税路線価に評価倍率を乗じた後に広大地補正率を適用し、76,494,426円と算定している。

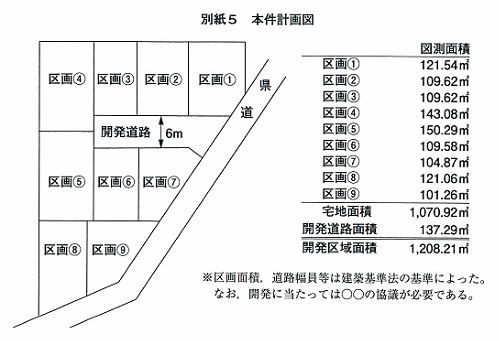

本件土地は、上記イのとおり、戸建分譲を目的とした開発行為が可能であると認められるが、その場合、本件計画図にも記載のとおり敷地内に公共公益的施設用地となる道路(開発道路)の設置が必要と認められることから、評価基本通達24-4に定める広大地に該当すると認められる。

本件県道は、上記の答述内容からすれば、騒音、振動が認められる幹線道路に該当すると認められることから、これに接面する本件土地の相続税評価額の算定に当たっては、上記の著しく利用価値の低下が認められる場合の取扱いの例による減価をするのが相当である。

そして、本件固定資産税路線価は、上記のとおり騒音、振動に係る減価を考慮していないことから、本件固定資産税路線価を基礎とした上で利用価値の低下した宅地として本件土地の相続税評価額を算定すると、別表6のとおり68,844,983円となる。

(4)各主張等に係る本件土地の時価

イ 請求人らの主張額

前記評価基本通達等の定めに基づいた本件土地の相続税評価額にかかわらず、請求人らは、本件土地の時価について、本件1次鑑定評価額又は本件2次鑑定評価額である旨主張するので、請求人らの主張額が、本件相続開始日における本件土地の適正な時価を示しているものか否かについて検討したところ、次のとおりである。

(イ)本件1次鑑定評価額

都市計画法第29条第1項は、市街化調整区域において開発行為を行う場合には、あらかじめ都道府県知事の許可を受けなければならない旨規定し、上記のとおり、本件土地に係る開発行為は許可されるものと見込まれるが、本件1次鑑定書は、本件土地に係る同項の開発許可が得られないことを前提として鑑定評価額を算定したものであって適切なものとはいえないから、本件相続開始日において相続税評価額がその財産の時価を上回っているような特別な事情を示しているものとは認められない。

(ロ)本件2次鑑定評価額

B 本件土地の個別性について

(A)潰れ地

本件土地内の開発道路の幅員については、上記のとおり、4.5mとすることが可能であるが、本件土地の分譲区画割りを計画した本件計画図では、本件土地内の開発道路の幅員を6mとしており、合理性に欠ける。

(B)価格逓減率(車騒音)

本件土地は、上記のとおり、本件県道の騒音、振動が考慮されるべき土地であると認められる。

本件2次鑑定書では、価格逓減率の算定にあたり、車騒音として30%の減価を行っているが、この減価割合は、上記の土地価格比準表での格差との比較において著しく大きく、その根拠は、上記の答述内容からすれば、専ら不動産鑑定士の経験的判断に依拠したものであり、実証性及び客観性に欠ける。

C 開発法による価格について

本件2次鑑定書では、開発法による価格算定の想定要素を別表3の(1)における算定額等に依拠しているところ、その算定額等には適正と認められないものがあることから、これに基づく開発法による価格も適正な価格とは認められない。

D 以上のとおり、本件2次鑑定評価額は、その算定の過程に不合理な点が認められ、本件相続開始日において相続税評価額がその財産の時価を上回っているような特別な事情を示しているものとは認められない。

(ハ)上記のとおり、本件1次鑑定評価額及び本件2次鑑定評価額をもって、本件土地について、相続税評価額が相続開始時における時価を上回っている特別な事情があると判断することはできない。

ロ 当審判所算定の時価

そこで、各取引事例の1㎡当たりの取引価格を基に、当審判所も相当と認める土地価格比準表に準じて、時点修正等の補正を行って本件相続開始日における本件土地の時価を算定したところ、同表の「本件土地の時価」欄のとおり131,761,341円となる。

(5)課税価格に参入すべき本件土地の価額

本件土地の相続税評価額は、上記のとおり68,844,983円であるところ、本件土地の時価は、上記のとおり131,761,341円であり、本件土地の相続税評価額が本件相続開始日における本件土地の時価を上回るような特別な事情があるとは認められないことから、原処分庁の算定した本件土地の時価について判断するまでもなく、課税価格に算入すべき本件土地の価額は、相続税評価額68,844,983円によることが相当である。

以 上

*************************

コメント

国税庁はホームページ上で、市街化調整区域内における広大地の評価の可否について以下のように述べています。

『市街化調整区域は市街化を抑制すべき区域で、原則として、周辺地域住民の日常生活用品の店舗や農林漁業用の一定の建築物などの建築の用に供する目的など、一定のもの以外は開発行為を行うことができない区域です。そのため、市街化調整区域内の宅地は、通常、広大地の評価を行うことはできません。

しかし、都市計画法の規定により開発行為を許可することができることとされた区域内の土地等(例えば、都市計画法第34条第11号の規定に基づき都道府県等が条例で定めた区域内の宅地)で、都道府県等の条例の内容により戸建分譲を目的とした開発行為を行うことができる場合には、市街化調整区域内の宅地であっても広大地の評価における他の要件を満たせば広大地の評価を行うことができます。』

17年情報では、『市街化調整区域内の宅地が広大地に該当するかどうかについては、「条例指定区域内の宅地」であり、都道府県の条例の内容により、戸建分譲を目的とした開発行為を行うことができる場合には広大地に該当するが、それ以外の区域内に存するものについては、広大地に該当しない』とあります。

本件は、市街化調整区域内の本件土地において、開発行為が可能な宅地であるか否かがポイントです。まず本件土地が存する自治体で本件土地は建物が建つ土地であるか否かのチェックが必ず必要です。その調査の要旨は下記における『4.■■■における市街化調整区域内の立地規制』です。

本件土地が市街化調整区域内でも建物が建つか否かの立地規制は本件裁決書資料によれば下記の通りです。

4 ■■■における市街化調整区域内の立地規制

(1)■■■■(以下「審査会提案基準」という。)第■号(■■■■施行)は、要旨次のとおり定めている。

イ 適用対象

申請地が市街化調整区域となった時点において、土地登記簿における地目が(市街化調整区域となる以前の登記の日付で)宅地であるもので、引き続き同一の土地利用状況にあること。

ロ 立地基準

申請地は、「■■■■」に該当すること。

ハ 施設基準

申請に係る建築物の用途及び形態が次の各号に該当すること。

(イ)建築物の用途は第一種低層住宅専用地域の規準に適合するものとする。

(ロ)建築物の形態は「■■■■」に適合するものとする。

ニ 敷地規模基準

1敷地の面積は125㎡以上とすること。ただし、敷地の過半が「■■■■」における「幹線街路沿いの形態緩和」の対象地であり、1敷地面積が100㎡以上である場合はこの限りではない。

本件においては、審判所は、

『本件土地は、市街化調整区域に所在することから、開発行為を行う場合には■■■の許可が必要である。

また、本件土地の登記地目は、本件土地の所在する地域が市街化調整区域に指定された■■■以前から宅地であり、本件相続開始日においても登記地目が宅地であることから、審査会提案基準第■号の適用対象に該当し、上記の答述内容からすると、同基準の立地基準にも該当すると認められる。

そうすると、本件土地の開発行為に係る開発計画が、審査会提案基準第■号の施設基準及び敷地規模基準を満たすものであれば、本件土地に係る開発行為は許可されるものと認められる。

本件土地は、上記のとおり、戸建分譲を目的とした開発行為が可能であると認められるが、その場合、本件計画図にも記載のとおり敷地内に公共公益的施設用地となる道路(開発道路)の設置が必要と認められることから、評価基本通達24-4に定める広大地に該当すると認められる。』と述べています。

市街化調整区域内の宅地の取扱いには特に注意を払って、どのような建物が建つ可能性があるのか否かを当該自治体の規制等を調査することが必須です。

関連ページ:地積規模の大きな宅地の評価(https://erea-office.com/appraisal/new_koudaichi/)